Treści

Ulga na robotyzację 2022-2026. Zagadnienia z ustawy wraz z komentarzem eksperckim

Ulga na robotyzację 2022-2026. Zagadnienia z ustawy wraz z komentarzem eksperckim

Ustawa o uldze na robotyzację wg ekspertów i prawodawców ma być zachętą dla firm do inwestowania w nowe technologie oraz szansą na ich szybszy rozwój. Budzi jednak wiele pytań m.in. to, kto skorzysta, na jakich zasadach? Stefan Życzkowski, Przewodniczący Rady Strategicznej ASTOR, komentuje zapisy w ustawie.

Wiemy, jak rozliczyć ulgę na robotyzację – aktualizacja 24.03.2023 r.

Ulgę na robotyzację mogą rozliczyć zarówno podatnicy PIT, jak i CIT. W tym celu Ministerstwo Finansów przygotowało i opublikowało odpowiednie dokumenty, tzw. PIT RB i CIT RB. Podatnicy, którzy chcą rozliczyć ulgę na robotyzację, powinni zapoznać się z informacjami zamieszczonymi na stronie internetowej www.gov.pl a konkretnie tu:

Podkreślamy również, że warto zastosować amortyzację degresywną, ponieważ metoda ta pozwala na wyższe odpisy amortyzacji w początkowych okresach użytkowania środka trwałego. Później one stopniowo maleją – dla robotów przemysłowych jest to 36%, zamiast standardowo 18% . Przy podejmowaniu decyzji dotyczącej metody amortyzacji należy mieć na uwadze, że ulga na robotyzację obowiązuje tylko do końca 2026 roku.

Od 1 stycznia 2022 wchodzi w życie ustawa o uldze na robotyzację wprowadzona w ramach Polskiego Ładu, która będzie obowiązywać przez 5 lat. W artykule przedstawiamy fragmenty Ustawy z dnia 29 października 2021 r. o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych oraz niektórych innych ustaw wraz z komentarzem eksperckim Stefana Życzkowskiego, który brał czynny udział w pracach nad ulgą na robotyzację.

Robotyzacja napędza rozwój

#Robotyzuj_z_ASTOR

Stefan Życzkowski: Z ulgi na robotyzację mogą skorzystać podatnicy PIT oraz CIT, którzy zainwestują w robotyzację przed końcem 2026 r. Im wcześniej oddadzą inwestycję do użytkowania, tym większa kwota amortyzacji rozliczana do grudnia 2026, będzie podlegać uldze. Ulga na robotyzację przysługuje wszystkim przedsiębiorstwom (prowadzącym działalność pozarolniczą) niezależnie od ich wielkości.

Wszystkie poniesione koszty (amortyzacja + serwisy, szkolenia, modernizacje) związane z robotyzacją, zsumowane na koniec każdego roku podatkowego, podlegają tej uldze od czasu rozpoczęcia amortyzacji do końca trwania ulgi.

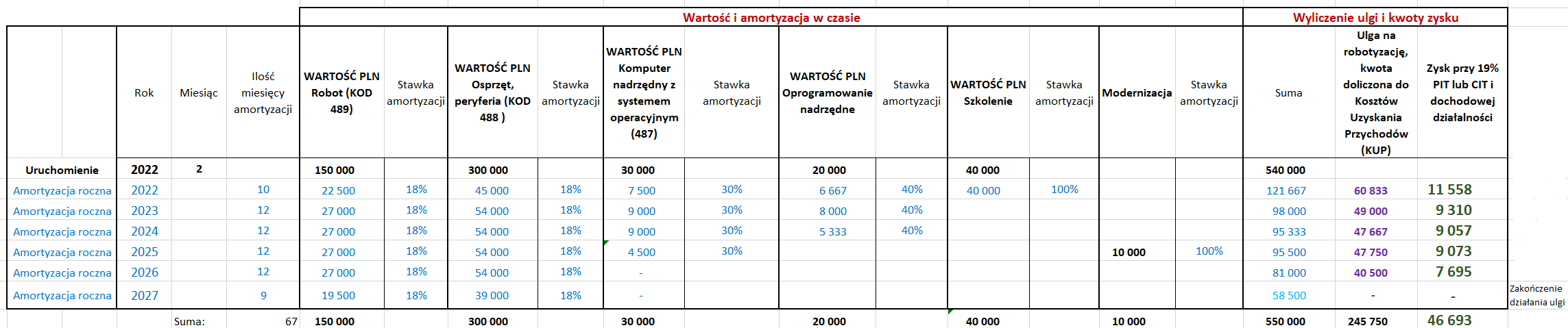

W rozliczeniu rocznym przez cały okres amortyzacji urządzeń z danego roku możemy doliczyć do kosztów uzyskania przychodów 50% wartości realnie poniesionych kosztów. Poniżej znajduje się przykład wyliczenia ulgi na robotyzację i kwoty zwrotu.

Zakup i uruchomienie urządzeń w poniższym przykładzie nastąpiło w lutym 2022 roku, zrealizowano też szkolenie. W 2025 roku dodatkowo nastąpiła modernizacja systemu. Zestawienie pokazuje, jak powinno się to rozliczać rok po roku przy amortyzacji liniowej. Oczywiście można zastosować amortyzację degresywną – jeśli ktoś tak woli – i przyspieszyć tym samym rozliczenie ulgi.

Aby móc skorzystać z ulgi na robotyzację, podatnik zobowiązany jest rozliczyć na koniec każdego roku amortyzację urządzeń poprzez formularz (PIT) wydany przez Krajową Administrację Skarbową. Na dzień 12 stycznia 2022 ten dokument nie jest jeszcze opublikowany. Będzie on potrzebny po 31 grudnia 2022.

Poniżej przykład wyliczenia ulgi zgodnie z ustawą:

W lutym 2022 oddano do użytku i rozpoczęto użytkowanie systemu. Składał się on z robota przemysłowego, osprzętu, komputera i oprogramowania nadrzędnego. W tym samym roku, zakupiono szkolenie – instruktaż kadry. Dodatkowo w 2025 roku dokonano drobnej modernizacji za 10 000 PLN.

Sumarycznie powyższa inwestycja kosztuje przedsiębiorcę 550 000 PLN. Całkowity zysk w ciągu 5 lat dla przedsiębiorcy-inwestora w przykładzie wynosi 46 693 PLN. Szczegółowe wyliczenie w tabelce. Z powodu, że ulga trwa tylko 5 lat, warto zastosować amortyzację dygresywną.

Opracował: Stefan Życzkowski

Ulga na robotyzację polega na tym, że przez pięć i pół roku (przy stawce amortyzacji 18%) do kosztów uzyskania przychodów w kolejnych latach, corocznie dolicza się 50% wartości amortyzacji inwestycji plus koszty modernizacji – co powoduje, że przy podatku 19% (CIT, PIT) przedsiębiorca może zaoszczędzić 9,5% tej sumy.

Odliczenie, o którym mowa w ustępie nr 1, ma zastosowanie do kosztów uzyskania przychodów poniesionych na robotyzację w latach 2022–2026.

Stefan Życzkowski: Ulga na robotyzację obowiązuje przez okres 5 lat, czyli od 1 stycznia 2022 do 31 grudnia 2026 roku – w tych latach podatnik może odliczyć określoną kwotę poniesioną na inwestycję w robotyzację. Kwota będzie tym wyższa, im szybciej, przed końcem 2026 r., zostanie uruchomiona amortyzacja instalacji.

Jeżeli podatnik obecnie amortyzuje robota z peryferiami, który został zakupiony przed rokiem 2022 zgodnie z warunkami ustawy (robot był nowy, spełniał definicję ustawy i nie był leasingowany operacyjnie), to począwszy od stycznia 2022 roku, wszystkie poniesione koszty, związane z tym robotem, czyli amortyzacja i ewentualne koszty rozbudowy mogą być rozliczane w ramach ulgi na robotyzację.

Za koszty uzyskania przychodów poniesione na robotyzację uznaje się: 1) koszty nabycia fabrycznie nowych: a) robotów przemysłowych

Stefan Życzkowski: Za fabrycznie nowego robota uznaje się robota, który nie pracował nigdy wcześniej. Również kluczowym aspektem jest to, że w przypadku, gdy robot zakupiony był przykładowo w 2018 roku, to począwszy od 1.01.2022, może podlegać uldze suma amortyzacji systemu za rok 2022 i ewentualnie następne. Dodatkowo jeżeli na przykład w 2022 roku przedsiębiorca zdecydował się na modernizację tej linii, tzn. wymienił element stanowiska np. chwytak, bądź zakupił dodatkowe elementy np. czujniki, to też może skorzystać z ulgi na robotyzację. Wówczas podlegają uldze i rocznej amortyzacji tylko te elementy, w które przedsiębiorca zainwestował w 2022 roku .

Przez robota przemysłowego rozumie się automatycznie sterowaną, programowalną, wielozadaniową i stacjonarną lub mobilną maszynę, o co najmniej 3 stopniach swobody, posiadającą właściwości manipulacyjne bądź lokomocyjne dla zastosowań przemysłowych, która spełnia łącznie następujące warunki: 1). wymienia dane w formie cyfrowej z urządzeniami sterującymi i diagnostycznymi lub monitorującymi w celu zdalnego: sterowania, programowania, monitorowania lub diagnozowania; 2). jest połączona z systemami teleinformatycznymi, usprawniającymi procesy produkcyjne podatnika, w szczególności z systemami zarządzania produkcją, planowania lub projektowania produktów; 3). jest monitorowana za pomocą czujników, kamer lub innych podobnych urządzeń; 4). jest zintegrowana z innymi maszynami w cyklu produkcyjnym podatnika.

Stefan Życzkowski: Na podstawie definicji robota przemysłowego podanej w ustawie uznaje się, że pod przepisy podlegają wszystkie roboty dostępne w ofercie ASTOR, czyli roboty marki Kawasaki Robotics, EPSON, MiR i Agilox. Ważnym aspektem jest fakt, że te roboty muszą zostać zainstalowane w środowisku przemysłowym, aby podatnik mógł skorzystać z ulgi na robotyzację.

Stefan Życzkowski: Uldze na robotyzację podlegają nie tylko roboty, ale również osprzęt do nich – kluczowe słowo w ustawie to „urządzeń peryferyjnych” takich jak np. tory jezdne, pozycjonery, czujniki, kurtyny bezpieczeństwa, podajniki, przenośniki, transportery, panele HMI czy efektory końcowe służące do wykonywania danych operacji bądź do obsługi maszyn, a także nadrzędne systemy monitoringu (komputery przemysłowe, oprogramowanie, sieci przemysłowe itp.).

Podatnik może się również ubiegać o zwrot kosztów związanych z systemami do zarządzania, diagnozowania, monitorowania czy serwisowania. W związku z tym przedsiębiorca może zakupić mi.in. sprzęt IT, oprogramowanie do zarządzania produkcją np. AVEVA (dawniej Wonderware), podłączyć układy sieciowe i monitoring, jednak wszystkie te elementy muszą być powiązane ze stanowiskiem zrobotyzowanym.

Decydując się na zakup zrobotyzowanego stanowiska, na fakturze zazwyczaj zamieszcza się jedną pozycję zawierającą wszystkie elementy np. jeden egzemplarz stanowiska do zrobotyzowanej paletyzacji. Natomiast, gdy przedsiębiorca chce skorzystać z ulgi na robotyzację, w dokumencie musi dokładnie opisać każdy produkt bądź usługę z podziałem na kategorie:

- robot przemysłowy,

- osprzęt i peryferia,

- maszyny, urządzenia oraz inne elementy, funkcjonalnie związane z robotami przemysłowymi, służące zapewnieniu ergonomii oraz bezpieczeństwa pracy,

- maszyny, urządzenia lub systemy służące do zdalnego zarządzania, diagnozowania, monitorowania lub serwisowania robotów przemysłowych,

- urządzenia do interakcji pomiędzy człowiekiem a robotami przemysłowymi.

W przypadku zainwestowania w stanowisko zrobotyzowane oraz maszynę CNC np. tokarkę w roku 2022 i późniejszym, zwrotowi nie podlegają koszty związane z zakupem maszyny CNC. Czyli ulga na robotyzację obejmuje robota przemysłowego wraz z elementami niezbędnymi do jego pracy, ale nie obejmuje już urządzenia czy maszyny, które on obsługuje.

Za koszty uzyskania przychodów poniesione na robotyzację uznaje się: (…) 2). koszty nabycia wartości niematerialnych i prawnych niezbędnych do poprawnego uruchomienia i przyjęcia do używania robotów przemysłowych oraz innych środków trwałych wymienionych w pkt 1.

Stefan Życzkowski: Do kosztów wartości niematerialnych i prawnych zaliczamy m.in. zakup licencji na oprogramowanie czy koszt pracy ludzkiej, taki jak koszt wdrożenia stanowiska zrobotyzowanego.

Za koszty uzyskania przychodów poniesione na robotyzację uznaje się: (…) 3). Koszty nabycia usług szkoleniowych dotyczących robotów przemysłowych oraz innych środków trwałych lub wartości niematerialnych i prawnych, o których mowa w punkcie 1 i

Ustawa obejmuje swoim zakresem koszty nauki obsługi wdrożonego stanowiska zrobotyzowanego. Tych kosztów nie amortyzujemy, tylko rozliczamy z ulgi w pierwszym roku.

Oznacza to, że zwrotowi podlegają koszty tylko takich szkoleń, które dotyczą zapoznania się z pracą wdrożonego stanowiska w firmie podatnika, a nie podlegają odliczeniu koszty szkolenia ogólnego – dotyczącego pogłębiania wiedzy o robotach przemysłowych.

Do ulgi nie możemy zaliczyć prac budowlanych, przeróbek hal itp. oraz posadowienia urządzeń, budowy fundamentów itp.

Za koszty uzyskania przychodów poniesione na robotyzację uznaje się: (…) 4). Opłaty, o których mowa w art. 23b ust. 1, ustalone w umowie leasingu, o którym mowa w art. 23f, dotyczącej robotów przemysłowych oraz innych środków trwałych wymienionych w pkt 1, jeżeli po upływie podstawowego okresu leasingu finansujący przenosi na korzystającego własność środków trwałych.

Stefan Życzkowski: Podatnik może wykorzystać ulgę w przypadku wzięcia robota lub całej instalacji w leasing finansowy – co powoduje, że od początku użytkownik amortyzuje, czyli wpisuje w koszty zakupioną instalację (dodatkowo może wpisać w koszty tylko część odsetkową płaconych rat leasingowych).

Przedsiębiorca także musi spełnić jedno podstawowe kryterium. Po upływie okresu leasingu leasingobiorca musi pozostawić własność środków trwałych u siebie – w tym samym podmiocie gospodarczym. W przeciwnym razie uzyskana ulga podlega stuprocentowemu zwrotowi.

Podatnik, który zbył środki trwałe lub wartości niematerialne i prawne wymienione w ustępie 2 pkt 1 i 2 przed końcem okresu ich amortyzacji, a w przypadku umowy leasingu, o którym mowa w artykule 23f – przed końcem podstawowego okresu umowy leasingu, jest obowiązany w zeznaniu składanym za rok podatkowy, w którym nastąpiło to zbycie, do zwiększenia podstawy obliczenia podatku o kwotę odliczeń uprzednio dokonanych na podstawie ustępu 1

Stefan Życzkowski: Jeżeli podatnik zbył środek trwały lub wartości niematerialne i prawne przed końcem okresu amortyzacji, a w przypadku umowy leasingu – przed końcem podstawowego okresu umowy leasingu, to ma obowiązek zwiększenia podstawy obliczenia podatku w zeznaniu za rok podatkowy (tym w którym nastąpiło zbycie) o kwotę uprzednio dokonanych odliczeń. Innymi słowy w takim przypadku przedsiębiorca ma obowiązek zwrócić całą kwotę ulgi, którą otrzymał.

Źródło: http://orka.sejm.gov.pl/proc9.nsf/ustawy/1532_u.htm

Artykuł zaktualizowano 24 marca 2023 na podstawie nowej interpretacji przepisów.

Kontakt:

Wojciech Trojniar

Menedżer ds. robotyzacji

ASTOR

tel. 12 424 00 63

e-mail: wojciech.trojniar@astor.com.pl